今年的三次财报电话会,何小鹏每次都提到了关于小鹏要进入销量、品牌、士气、自由现金流等方面的正循环。现在,何小鹏终于交卷了。

11月15日,小鹏发布了2023年Q3财报。财报数据显示,小鹏汽车Q3总营收为85.3亿元人民币,同比增长25.0%,环比68.5%;汽车销售收入为78.4亿元,同比上升25.7%,汽车毛利率为-6.1%。

销量方面,小鹏Q3的总交付量为40008辆,完成了上一季度给出的销售指引。(Q3指引为:汽车交付量介乎于39000至41000辆。)

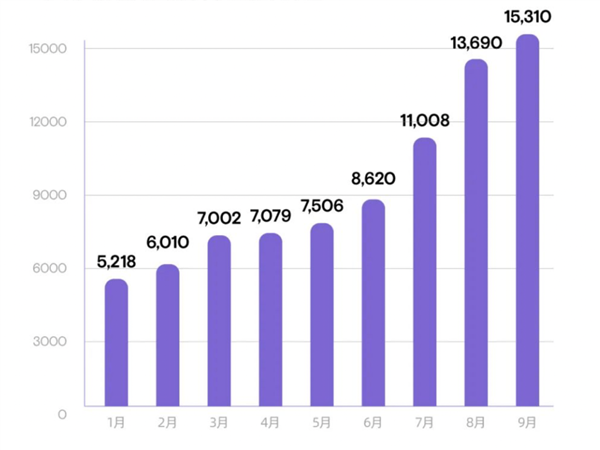

其中,小鹏7月、8月、9月的交付量分别为11008辆、13690辆和15310辆。

小鹏2023年1-9月官方销量数据

现金储备方面,截至今年Q3末,小鹏现金储备规模近365亿元,较Q2增加约27.4亿元。

小鹏对于Q4的销量是乐观的,直接上调了Q4业绩指引,预期交付量达59500-63500台,预期总营收为127-136亿元。

乐观情绪的来源,是何小鹏对2024年已有了明确规划。

精简SKU、火拼技术、组织提效,小鹏进入正循环的底气回顾小鹏Q3的表现,销量的提速最为明显。

追求增长和规模,是小鹏今年所有工作的焦点。在今年半年报的财报分析师会上,小鹏的CFO顾宏地、财务副总裁吴佳铭都不约而同地提到了这一点。

产品侧,小鹏Q3最重要的两个动作,一个是把G6打造为销量支柱,冲击单月1万以上的交付量;第二个是升级老产品,推出了更具性价比的改款。

仅从销量数据来看,G6已经成为了小鹏在售产品的销量担当。G6的7月交付量超过3900辆,8月的交付量为7068辆,9月交付量达8132辆。其中,G6的8月和9月交付量超过当月所有车型总交付量的50%。

上市以来,G6所面临的最大挑战是,销量占比达到70%的Max版本交付周期过长,可能会致使已下单用户流失。

一位接近小鹏的业内人士告诉新智驾,第三季度G6最畅销的Max版本交付周期长达10周-12周,和激光雷达等个别智能硬件难以如期交付有关。今年9月,激光雷达等硬件的产能到位后,G6 Max版的交付周期明显缩短了3周左右。

G6打头阵,其他产品如何配合拉动总体销量?

今年9月,小鹏先后推出了2024款G9和2024款P5,这两款车型都精简了SKU,比如2024款G9把标配的丹拿音响5D座舱、双腔空气悬架,都降级为选配。

据悉,小鹏团队与上千位老款G9用户沟通后,对G9原本的三电体系和软件进行了7 个版本的迭代,优化了上百项功能,才推出了2024 款G9 。

2024款G9一共有5个版本,570长续航Pro、570长续航Max、702超长续航Pro、702超长续航Pro和650四驱高性能Max,售价区间为26.39万元-35.99万元。

从上市后的订单量来看,2024款G9上市后反响不错,三天内大定订单突超过8000辆,超出了小鹏团队的预期。

何小鹏也在此次财报电话会中提到:2024款G9的毛利率实际上高于旧版本的G9,这是我们继续推动产品盈利能力的一个很好的证明。

相比之下,新款P5的市场关注度低于新款G9,但2024款P5的定位最为特殊,因为它是小鹏在售产品中唯一聚焦15万-20万价格带的车型。

2024款P5把SKU从7个精简到2个,只有500Plus和500Pro两个版本,售价分别为15.69万元和17.49万元。

智能驾驶方面,2024款P5的两个版本都砍去了激光雷达。和P7i的Pro版一样,2024款P5的Pro版的智驾方案也是Xavier芯片+全向视觉,后续可以通过OTA体验自动泊车、高速NGP等功能。

15万元-20万元这一价格带的纯电产品五花八门,但智能化能力相对欠缺,智驾可以成为2024款P5打的一张差异化的牌。

销量提升的背后,离不开销能提升的助推。

在今年前三个季度,小鹏靠末位淘汰的机制,关闭了近百家业绩不佳的销售店。Q3,小鹏还推出了木星计划。该计划推出两个月内,小鹏完成了100多家全新销售店的招商工作。

销量提升也带了士气提振,多位小鹏内部员工反映,今年4月公司上下被小鹏还能不能活下去的压力笼罩。到了第三季度,所有人迎来了反转时刻,不会因为公司的生存问题焦虑。

现在,小鹏上下仍顶着高压,但这股高压的来源,短期是今年Q4能否突破月均交付量2万,长期是明年小鹏如何活得更好。

品牌方面,这两件发生在Q3并且改变了小鹏接下来的战略规划的事,都聚焦于技术。

7月末,大众汽车集团和小鹏汽车签署长期合作技术框架协议,基于小鹏G9平台研发B级车型;8月末,小鹏宣布和滴滴战略合作,双方将于2024年推出A级智能电动车MONA,将来会在充电设施建设、Robotaxi以及国际市场方面等展开合作。

总体来说,小鹏的品牌策略已经无比清晰,锚定智能化,不断扩大其品牌在一、二线主战场以外的影响力。

如何做品牌这件事,何小鹏全权交给了王凤英,他甚至自我调侃在这件事上他还得向王凤英汇报。

不过,何小鹏对品牌有了新的思考。在他看来,规模、品牌、成本和差异化是构成定价权的四要素。

我相信汽车领域里面,首先定价权来自于规模、对于综合成本控制的能力。规模影响成本,且规模也影响着销量,特别现在能力重复、品牌重复的过程中。

其次定价权还来自于品牌溢价,以及对于满足客户的差异化能力。王凤英总是品类创新坚定的拥趸者,所以我们在后面不少产品都会考虑到如何差异化满足客户的要求。

如果说销量提升、销能提升、品牌力提升是攻城,那么研发费用、组织效率改善这些对内的事都能被视为守阵。

为了改善财务状况,也是为了提升组织效率,何小鹏举了一个例子来说明小鹏Q3的改变, 比如他如何让RD(研发)费用更有效率?

第一,重新调整组织,做减法,把不需要的RD费用砍掉;

第二,大力推动模块化,让不同车型、不同平台进入一个扶摇架构体系。

第三,将供应商的RD研发费用直接进入到BOM成本,小鹏宁愿BOM更高,但是要降低研发费用。

结果如何?

小鹏Q3的总费用为29.98亿元。其中,Q3的研发费用为13.06亿元,连续3个季度保持在13亿元左右。Q3的销售费用为16.92亿元,相比Q2仅增加了1.5亿元左右,而这一前提是小鹏铺设了新的门店、增加了销售人员。

以上一系列动作初见成效,也让何小鹏敢于放话:小鹏毛利率预计Q4转正,公司经营层面的现金流预计2024年会季度性转正,2025年总体实现收支平衡。

X9即将开卖,小鹏2024年还有3-4款新车今年,小鹏最后一款新车型X9即将在11月17日的广州车展上亮相,并且正式开启预售。

这是小鹏推出的首款MPV车型,内部对其的定位是纯电智能大七座MPV。

根据公开信息显示,小鹏X9的车长为5293mm,轴距为3160mm。作为作为「扶摇」架构旗舰车型,小鹏X9承接全域800V、前后一体式铝压铸、XNGP等「扶摇」架构核心技术。

值得注意的是,小鹏在X9的宣传上,鲜有地强调了家的属性。有业内人士认为,小鹏X9和理想Mega是互换灵魂,前者谈家,后者谈电动化。

过去,MPV的使用场景以商用为主,近几年才逐渐地向家/商两用切换。

当极氪009、腾势D9推出后,这两款车型用新能源、更先进的座舱、智能化逐渐夺去合资品牌MPV的增量市场,让其他国内自主品牌摩拳擦掌。

尽管近几年国内MPV的市场份额并没有暴增,大概稳定在年销量100多万台左右,但单车利润丰厚。

一位比亚迪销售体系的人士告诉雷峰网,卖一辆腾势D9的利润等于卖3辆比亚迪王朝系列的车型。

小鹏和理想各自负责其MPV车型销售的员工,都认同卖MPV很难。

理想的焦虑在于,这是他们第一次卖纯电车型,而且内饰的设计突破不多,低于预期。以往,理想都会提早披露新车型的内饰,而这一次Mega却没有在这一点上大力宣传。

小鹏的焦虑是,G9之外,这是他们再次挑战卖30万以上的贵价车,老款G9的滑铁卢让他们有所隐忧。

雷峰网认为,小鹏X9的亮点或者说是卖点,有以下几个:

全系标配后轮转向,转弯半径甚至小于P7,操控更灵活,变道、转向更安全;

车内空间大,第二排座椅可以放平且带中央通道,第三排可以电动翻折收入尾厢底部,第三排和尾厢可以成为一个超大储物平台,外出露营的设备不会无处安放;

智能化能力突出,X9是小鹏首款搭载XOS 天玑智能座舱系统的车型,小鹏最强辅助驾驶能力无图XNGP加持;

所有强调家用属性MPV不可或缺的三件套冰箱、彩电、大沙发,比如X9的彩电是个21.4寸的大屏,可以调节角度。

小鹏还没有给出X9的官方售价,有业内人士预测售价可能在45万-50万之间,如果售价定在39.9万元的-45万元左右,很有可能像G6一样因为定价超出消费者预期而一炮而红。

回到这一次财报电话会,汇报Q3的业绩只是前菜,Q4尤其是2024年的待办事项才是正餐。

结合分析师的提问和何小鹏的回答,新智驾大致梳理了小鹏2024年的计划,包括产品、销售、研发、海外市场等方面。

产品方面:

X9将于2024年1月初开启交付;

与滴滴战略合作的全新品牌首款A级智能纯电轿车MONA,预计将于2024年三季度上市;

新智驾了解到,2024年小鹏会推出3-4款车型,包括和滴滴合作的MONA(定位为15万左右的A级车型)、1款轿车、1款SUV等。

一位接近小鹏的人士表示,小鹏明年的2款新车型(轿车、SUV)可以理解为是已有产品上做不同车型的变种,类似于特斯拉把Model 3进行改造后有了Model Y。

销售及渠道方面,一个是提高店效,2023年下半年年以来进行的销售体系改革会在2024年第一季度、第二季度有明显效果;另一个是继续布局三四线城市销售网点,提高低线城市的销量。

研发方面,2024年小鹏会加强汽车造型、智能化、制造工艺等方面的投入。

海外市场方面:

首先,2024年G6会进入欧洲市场。并且,小鹏会在2024年年底推出右舵车型,G6将会成为小鹏的第一款右舵车,以便进入东南亚和其他以右舵为主的海外市场。

其次,从海外的销售体系来看,2024年及以后可能会在特定市场使用使用代理商或分销商,转向以合作伙伴为导向的组合模式。

目前,小鹏在北欧国家采取的是直营店、合作伙伴、代理经销商在内的混合模式。

投资人怎么看小鹏的2024?

在长达一年的纠错后,小鹏逐渐回到了预期的正轨上。

小鹏的优势很清晰,智能驾驶能力现阶段处于第一梯队、现金流储备较为充裕,情况至少比蔚来乐观、老车型切换新平台,平台一体化初期回带来一定的降本和利润空间。

但不少投资人觉得小鹏仍有隐忧,比如小鹏要如何提升单车毛利、不同价格带产品如何做到差异化。

一位长期关注小鹏的投资者向新智驾表示,小鹏明年大部分的产品价格带在15-25万元之间,在这么窄的价格带如何把产品区分开。现在看来,小鹏唯一能做区分的是智驾版本。

不可否认,小鹏吃到了一口智能驾驶带来的红利。

在20-30万新能源SUV的市场,小鹏以智能驾驶为最大的卖点,提前进入了同价位产品的智能化博弈。

最典型的例子莫过于,小鹏G6对标的是20-30万价格带中销量王者特斯拉Model Y。不少G6的购车用户也都表示,在下订之前对比过Model Y,而放弃Model Y的原因有小鹏的XNGP更具吸引力。

和小鹏一样靠智驾出圈的还有问界。今年十一期间,问界改款M7订单火爆,10月大订已经超过5万。

智驾带动销量的红利是否能一直吃下去,是抛给小鹏、问界等品牌的共同命题。

回归产品本身,现阶段小鹏的产品矩阵已经覆盖了15-20万、20-25万、25万-30万多个价格带,每个价格带都有1-2款产品。

毫无疑问,20-30万是小鹏的主战场,小鹏一线销售主推的车型也是G6、2024款G9、P7i,在G3 i、2024款P5上分配的营销资源相对较少。

15万的车应该怎么卖?

何小鹏也剧透了一下,一是智能化,之后会在主流15万元级市场区间率先推出支持自动驾驶的车型。此外,MONA不会有相当部分的渠道是不会放在小鹏现有的渠道进行销售,此举或许是为了不稀释小鹏这一品牌的价值。

显而易见,如何让2024年的多款产品形成合力,才是小鹏不断扩大增速和规模定胜负的一手。