市场底部在哪?这是来自于A股投资者的“灵魂发问”。

8月底,中央发布多项活跃资本市场政策。减税、降费、让利!在积极信号得持续催化下,A股市场企稳迹象明显。与政策面相呼应的是,A股在数据层面的多项指标,正进入“值得投资”的吸引力区间。相比“政策底”而言,这些指标很难被普通投资者明确捕捉到。

估值:已进入低位区间

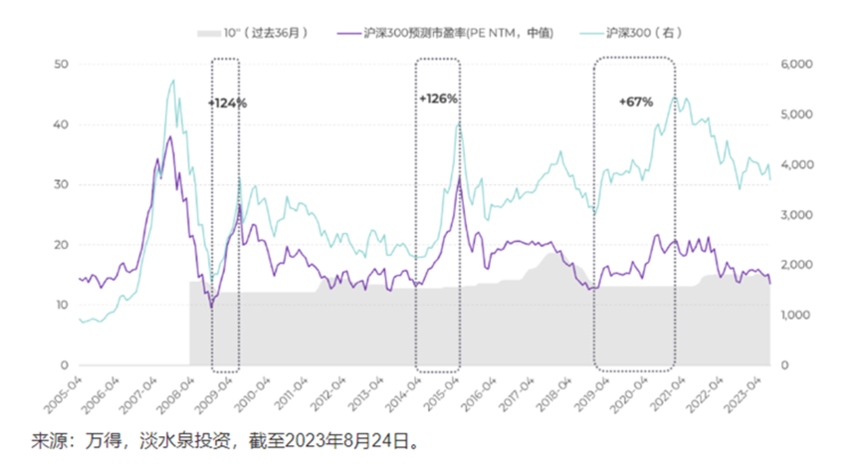

根据国内投资机构淡水泉统计,当沪深300预测市盈率(未来12个月,PE NTM)到达过去3年预测市盈率的10分位“水平”时,对应A股投资存在较强的安全边际。

从上图可以看到,绿色曲线代表沪深300走势,紫色曲线代表沪深300预测市盈率(PE NTM 中值),灰色部分则代表过去36个月沪深300预测市盈率的10分位水平(即较低水平)。当紫色线下穿至灰色区间后,过去18年曾发生3次级别较大的反弹,为投资者带来较丰厚收益。而目前国内A股市场,正发生紫色线再次多次下穿至灰色区间,表现出比较明显的底部特征。

值得注意的是,当紫色线下穿至灰色区间时,并非即刻产生市场反弹。比如在2009年,紫色线下穿灰色线几个月即产生市场反弹,而在2015年的反弹之前,紫色线与灰色区间“交织”时间长达近2年多,而在2019年的反弹前,股指甚至经历了一小轮下跌,下跌周期接近1年。

实际上,淡水泉的这张图体现了市场转折的重要特征,即市场不可能长期处于底部区间,“看不见的手”最终会推动市场估值回归。

遗憾的是,在市场持续走弱期间,投资者往往会忽视很多积极政策推出,而市场对各种政策的努力会阶段性视而不见,甚至会负面解读,造成悲观预期的强化和蔓延,从而错失底部布局良机。

风险回报:市场具备相当投资吸引力

从另一个指标“ERP”来看,目前市场对股权投资风险的补偿已处于高位,股权投资具备实际吸引力。

ERP,英文全称“Equity Risk Premium”,意为,股权风险溢价。是指为了补偿股权资产相对于无风险资产所具有的额外风险,而要求的超过无风险收益率的预期回报率。

通常ERP的计算公式为:ERP=股票盈利收率(E/P)- 国债收益率,其中,股票盈利收率指的是风险收益,通常为市盈率(P/E)的倒数,国债收益率则代表无风险收益率。

抛开晦涩难懂的概念,ERP越高指的是,市场为风险资产提供的收益“补偿”越大,越值得投资。

从上图也可以看到,A股近10多年历史上,紫线(沪深300ERP)和绿线(沪深300指数)呈现明显的趋势负相关,即当风险资产回报较大的时候,指数往往处于相对较低的位置。随着ERP持续升高,对投资吸引力增大,逐渐拉动股指走强。当前,沪深300的ERP也一度突破90分位,这暗示当下股市已经具备很高的投资吸引力。

在市场上,这种对风险资产投资回报逐步回归均值的市场表现为,当市场ERP(投资吸引力)越来越高,风险偏好较高的资金下注越来越多,推动股指上升,高升的股指推动ERP逐步回归合理区间(下降)。

从以上两个视角可以看到,市场底部的形成并非一蹴而就,而当投资足够具备吸引力,市场出现反转的概率大增,同时,这种变化往往是伴随着信心、预期、风险偏好和经济基本面的改善。

在当前的关键时期,中央及监管部门及时出台了一系列措施行动,贯彻落实中央关于“活跃资本市场、提振投资者信心”的要求,成为带动经济复苏,提升投资信心的重要抓手。

从现实层面来说,资本市场涉及全社会,“牵一发而动全身”,在经济金融中发挥着枢纽作用。不仅是全社会信心的体现,其本身发展也能反过来推动经济加速复苏。从更宏大的格局来看,国内资本市场、国内资产的稳定,对于我国国际竞争力的提升具备举足轻重的作用,在当下大国博弈的背景下,国内资本市场稳定对未来全球经济格局都会产生深远影响。

尽管宏观经济很难预测,但值得相信的是,一方面随着更多的政策举措的落地,会加速积极因素的积累、社会信心的提振和市场行业的变化,另一方面,从周期的角度看,持续不断的政策落地也正积蓄着下一轮成长的动力。(文中配图和部分观点,来源于“淡水泉投资”微信公众号)