事件:

公司披露

2022年业绩:营收同比-4.0%至307.7亿元;归母净利润同比下降17.3%至25.2亿元。全年每股拟派息30港仙,派息比率约为30%。单看下半年,营收同比下降8.4%至158.8亿元;归母净利润同比下降0.6%至12.2亿元。

点评:地产端持续低迷,下半年疫情爆发再度影响工程进度,下半年塑料管道销量下滑7.1%,但高价原材料基本消化完毕,下半年成本压力缓解,H2毛利率同比改善3.6ppt至27.1%。

量:全年地产端需求低迷,基建端资金到位较慢,影响出货量,PVC塑料管道销量同比下滑4.2%至178万吨,非PVC塑料管道销量同比下滑11.4%。

价&毛利:下半年原材料价格快速回落至正常区间,成本压力明显缓解,塑料管道业务吨毛利保持在健康水平。对应2021年由于高位原材料价格而上调的高售价,2022年PVC塑料管道业务的平均吨单价下降318元至8825元,非PVC塑料管道吨单价同比上涨1004元至16122元,仍属于历史高位水平,全年毛利率改善0.4ppt至26.8%。

全年海外塑料管道业务同比高增33.8%至10.2亿元,占塑料管道业务比重提升至4.0%。印度尼西亚一期于2022年8月顺利投产,柬埔寨提前至2022年底实现投产,印度尼西亚二期建设也在同步推动。公司重视东南亚市场发展,预期营收比重将继续快速增加。

建材家居业务转向以政府和国企主导的基建项目,全年营收同比-1.7%。

新能源业务快速发展,全年贡献收入5.9亿元,未来有望成为公司第二大主业。2022年4月联塑班皓首条生产线投产,7月开始正式对外销售,截至期末,已经参与建设90个光伏电站项目,包括国内78个项目和海外12个项目;以及已投资16座电站,装机容量达到12.5MW。未来公司规划在国内和印度尼西亚设置4大生产基地,拓展海内外市场,将重点发展光伏产业成为公司第二大主业。

房地产计提基本充分,下半年再计提3.4亿元账款减值,全年计提4.4亿元减值。期末资产负债率为47.7%,账面现金有73.6亿元。

分占联营公司兴发铝业的损益同比减少1.7亿元至0.7亿元,主要是房地产端需求疲软的影响。

全年投资物业公允价值收益减少8.0亿元,公允价值变动损益亏损2.8亿元(2021年约收益3.0亿元),若撇除该部分影响,公司净利润同比约增长40.7%至26.8亿元,净利率为8.7%。

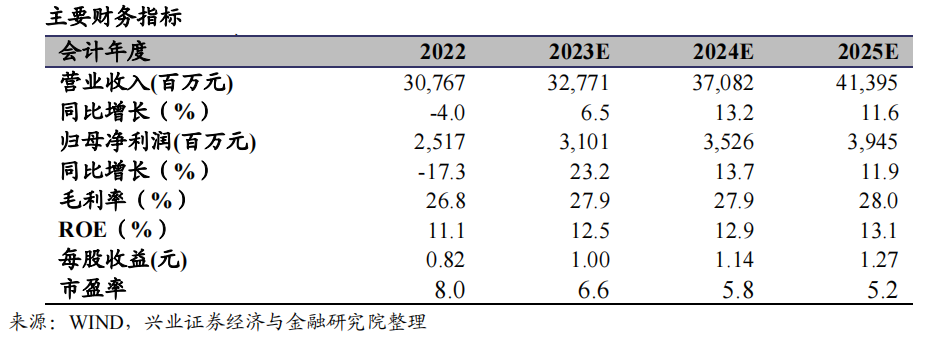

我们的观点:2022年基建投资额同比高增11.5%,今年专项债发行前置,资金逐步到位,基建工程快速复工,公司春节后基建产品出货量同比改善明显,今年基建投资有望加速落地形成实物工作量,支撑公司塑料管道出货量回暖。我们调整公司盈利预测,预计公司23/24/25年营收分别为327.7/370.8/414.0亿元,同比增速分别为+6.5%/+13.2%/+11.6%;归母净利润分别为31.0/35.3/39.5亿元,同比分别+23.2%/+13.7%/+11.9%,目标价10.25港元,维持“买入”评级。

风险提示:经济基本面下行、原材料价格大幅波动、基建投资不及预期。