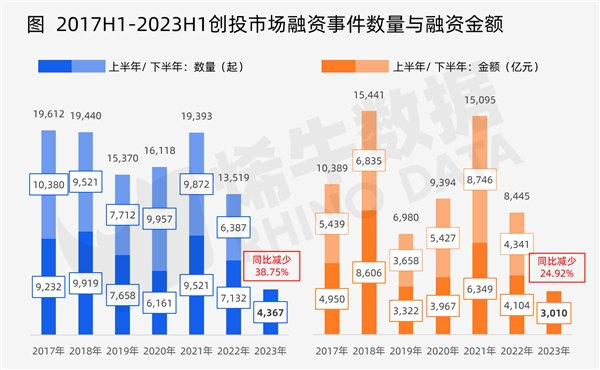

创投市场仅披露四千起融资事件,创近年最低纪录,同比减少40%

经历了2020下半年与2021年的短暂复苏后,中国创投市场再度陷入低迷。

2023年上半年,创投市场投资活跃度进一步下降,据烯牛数据统计共计披露融资事件4,367起,同比减少38.73%,环比减少31.63%;披露融资金额3,010亿元,同比减少24.92%,环比减少30.66%。

2023年上半年创投市场融资事件数量与融资金额均为近年最低纪录。

初创企业融资难不断加剧,首次融资数量占比减少至42%

2023年上半年,首轮融资企业1,842家,同比减少47.01%,环比减少39.19%。

疫情之前创投市场首轮融资数量占比基本维持在60%左右,2020年后创投市场首轮融资数量占比不断下降,2023年上半年首轮融资数量占总融资数量比例仅为42.18%。

投资机构更倾向于对已获融资的企业进行追加投资,初创企业融资难度不断加剧。

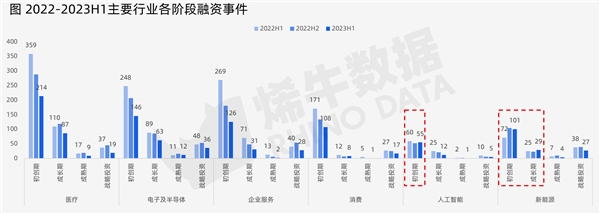

全领域全阶段融资数量暴跌,人工智能与新能源初创期融资保持基本稳定

2023年上半年,烯牛数据显示主要行业融资以初创期为主,不过融资数量均出现较大幅度的减少,其中医疗行业初创期融资同比减少40%,电子及半导体初创期融资同比减少41%,企业服务行业初创期融资同比减少53%,消费行业初创期融资同比减少37%,人工智能行业受益于AIGC及大模型的火热,初创期融资数量保持基本稳定,新能源行业初创期及成长期融资均同比正增长。

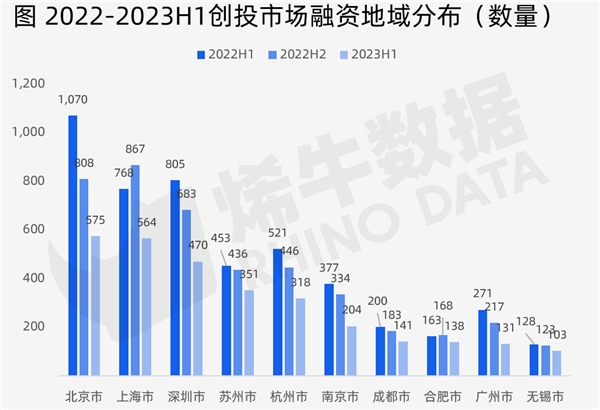

融资数量苏州首次反超杭州,融资金额上海再次逆转北京

“北上深杭”格局首次被打破,2023年上半年苏州融资351起,超过杭州市318起成为北上深之外的第四城,合肥则超越武汉、宁波、西安等城市逐步稳居第二梯队,无锡首次进入前十城。

上海总计融资590亿元再次逆转北京成为融资金额最多的城市,成都、合肥均实现融资金额正增长。

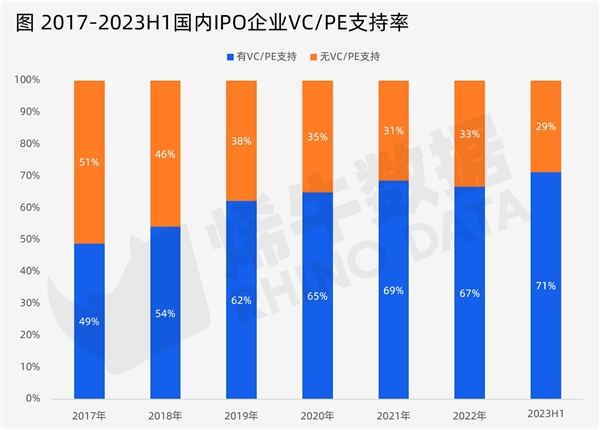

七成IPO企业曾获创投机构支持,IPO企业VC/PE支持率不断提升

国内IPO企业VC/PE支持率不断提升,2023年上半年IPO的217家企业中,有156家曾获得过创投机构支持,支持率高达71.23%。

其中173家A股IPO企业中,VC/PE支持率高达72.83%;26家港股IPO企业中VC/PE支持率为84.62%。

尽管美股IPO数量较2022年的低谷有大幅度提升,但20家美股IPO企业中仅有8家曾获创投机构支持,VC/PE支持率仅40%。

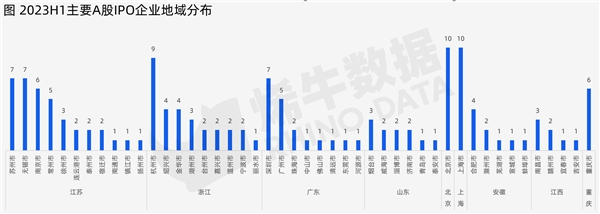

长三角地区占据半壁江山,江苏IPO企业数量最多

2023年上半年江苏省共有37家企业A股IPO,浙江省为29家,上海市为10家,安徽省为9家,长三角四省市IPO企业数量占2023年上半年A股IPO数量的49.13%,区域内生物医药、集成电路等产业链协同效应明显。其他IPO数量较多的区域有,广东省19家、山东省11家、北京市10家、江西省7家、重庆市6家。

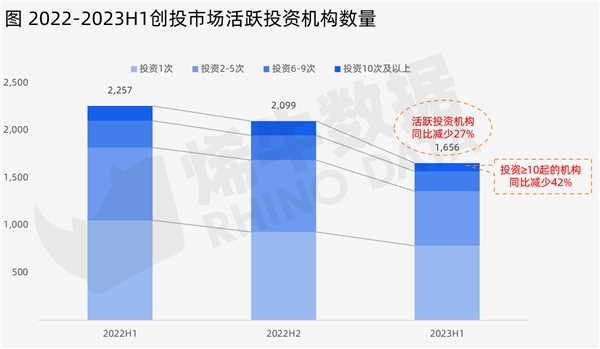

活跃机构数量同比减少27%,头部机构缩紧投资

2023年上半年有创投市场有投资行为的投资实体共计1,656家,同比减少了26.63%,其中仅285家机构出手次数正增长,超过八成机构出手更加谨慎。

上述1,656家机构中:仅投资1次的786家,同比减少25.43%;投资2-5次的574家,同比减少25.16%;投资6-9次的207家,同比减少26.60%;投资10次及以上89家,同比减少42.21%。

头部机构投资收缩更加明显。

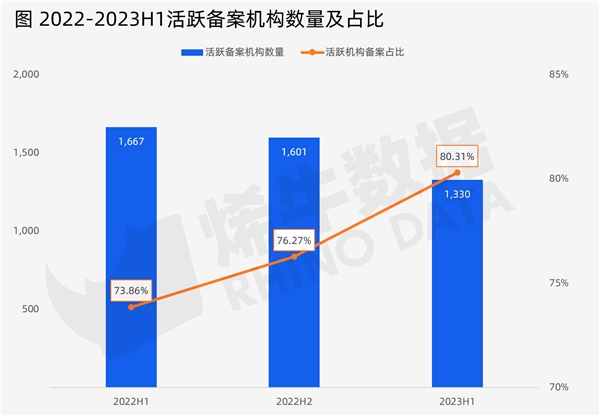

备案机构占比增加,创投市场专业化规范化程度提高

烯牛数据显示,2023年上半年创投市场参与投资的1,656家机构中,在中国证券投资基金业协会备案的机构共1,330家,占总数的80.31%。尽管创投市场活跃机构数量与活跃备案机构数量均出现不同幅度减少,但活跃机构中有备案的机构数量占比不断提升。

随着私募基金行业市场化、法治化程度不断提高,除少数公司类实体直投外,绝大部分PE/VC/CVC等创投市场参与主体均在中国证券投资基金业协会进行了备案。

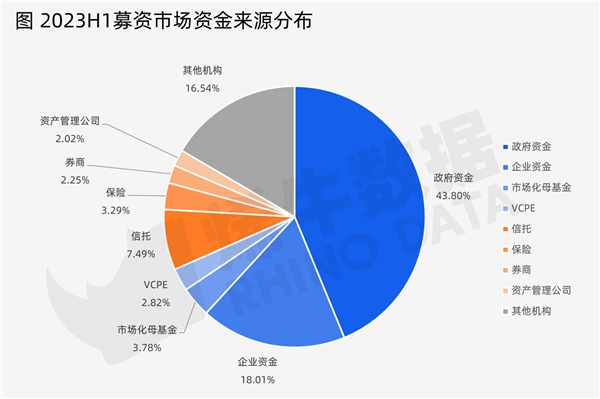

政府资金占比不断提高,超四成资金来源有政府背景

2023年上半年,募资市场资金有43.80%具有政府背景,2022年这一比例为38.72%,政府资金在募资市场地位越来越重要;来源于产业端的资金占募资市场的18.01%,与2022年占比基本持平。

市场化母基金2023年投资放缓,占比3.78%,2022年这一比例为11.31%;VCPE作为母基金占比为2.82%。

金融机构中,保险与券商占比进一步减少。

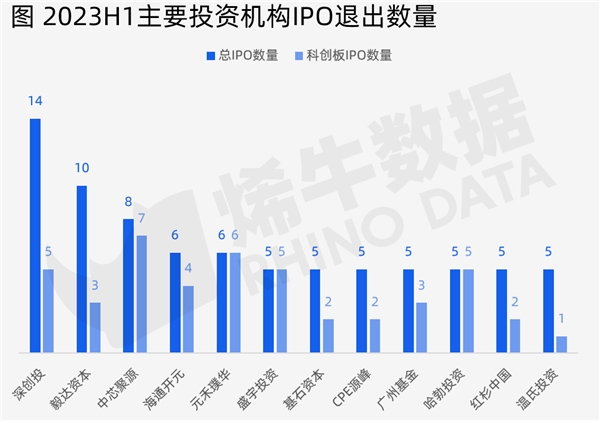

深创投IPO退出数量最多,具有产业背景的机构科创板大丰收

上半年IPO退出数量最多的机构有深创投、毅达资本、中芯聚源等,其中在科创板IPO企业最多的投资机构依次是中芯聚源、元禾璞华、深创投、盛宇投资、哈勃投资。

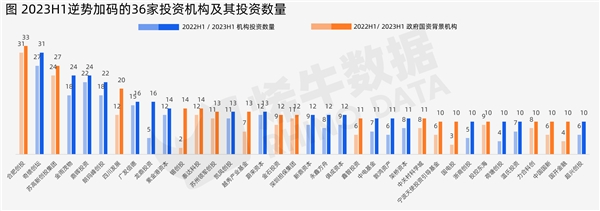

主流投资机构中36家逆势加码,政府国资背景占主流

投资数量10起以上的主流投资机构中,有36家机构投资数量同比正增长,其中政府/国资背景投资机构共计17家,占比近半。政府背景投资机构主要围绕其域内重点产业相关企业进行投资,如合肥创投主要投资半导体材料、集成电路设计、半导体设备等产业,被投企业90%位于安徽省;而苏高新创投集团投资企业则全部位于苏州域内。